월스트리트에서 새로운 것은 없다. 투기는 아주 오랜 역사를 가지고 있다. 1923년에 출판된 “Reminiscences of a Stock Operator(번역서: 어느 주식 투자자의 회상)”의 주인공도 그렇게 말한다. 정말로 그렇다. 하지만 몇 가지 새로운 돌연변이가 나타나고 있다.

전기 트럭을 만드는 니콜라의 경우를 보자. 6월 8일 동사의 주가는 두 배로 뛰었다. 당시 기준으로 포드보다 시가총액이 높았다. 하지만 아직 트럭을 단 한 대도 팔지 못한 상황이다. 한 베테랑 투자자는 “공감 주술”(어떤 사물·사건 등이 공감 작용에 의하여 떨어진 곳의 사물·사건에 영향을 미칠 수 있다는 신앙을 바탕으로 함)이라고 설명한다. 이 정도면 매수 신호로는 충분하다.

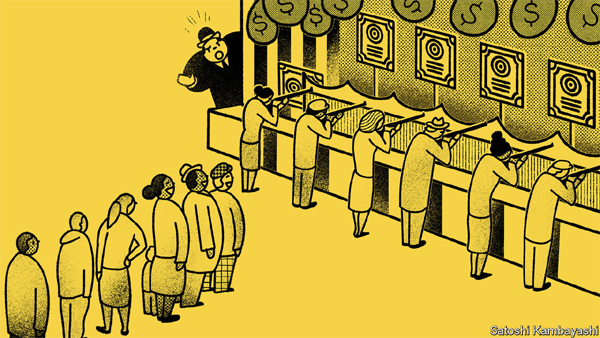

주가 이상 현상의 배후로 비난받고 있는 새로운 개미 투자자 군단의 주목을 받기 충분했다. 소액 투자자들의 구미에 맞게 거래 수수료를 받지 않는 증권사들은 지난 3월 이후 신규 계좌와 거래량 급증으로 환호성을 지르고 있다.

시끄러운 소셜 미디어와 채팅창 전문가들도 등장했다. 아마도 그중에서 “데이 트레이더”로 변신한 스포츠 베팅 미디어계 거물 데이비드 포트노이가 가장 주목받고 있을 것이다.

개인 투자자 군단은 미국 기술주들을 향해 진군했다. 또한 뜻밖에도, 지상에 머물고 있는 항공사와 항구에 정박해 있는 크루즈 선사의 주식도 계속해서 매수하고 있고, 파산 보호를 신청한 렌터카 회사 허츠에 대한 매수세는 이상스러울 정도로 강했다.

무허가 거래소에서 주식이라면 어느 것이든 미친 듯 사들였던 제시 리버모어의 시대를 떠올리게 한다. 1990년대 후반 미국 닷컴 열풍 당시의 데이 트레이더들과 채팅방에 가득 모인 사람들과 아주 비슷하다. 하지만 그렇게 멀리까지 되돌아갈 필요는 없다. 더 많은 전형을 최근의 중국 주식시장에서 찾을 수 있다.

2020년 미국과 2015년 중국은 주식시장 열풍 면에서 눈에 띄게 닮았다. 1) 당시 중국 경제는 어려운 상황에 처해 있었다. 2) 은행 예금의 실제 수익률은 마이너스(-)였다. 3) 풍부한 유동 자금이 주식 트레이딩에 윤활유 역할을 했다. 4) 증권사와 그림자 은행은 개인 투자자들에게 거리낌 없이 돈을 빌려주고 있었다.

다만 현재 미국의 개인 투자자 물결은 경기 침체와 유동성의 근원 면에서 당시 중국과 다른 모습이다. 신규 계좌로 들어온 돈의 상당 부분은 코로나19로 집에 있는 노동자들을 위해 정부가 지급한 수표에서 나온 것이다. 남는 시간, 공짜로 받은 돈, 주식 거래 수수료 무료, 게다가 스포츠 경기가 열리지 않는 상황, 주식시장을 기웃거려 보기에는 완벽한 조건이다.

루머, 인맥(실제든 상상이든) 그리고 팁은 개인 투자자들이 주식을 사는 데 항상 큰 역할을 했다. 리버모어의 시대에는, 무허가 거래소를 기웃거리던 모든 이들이 벌링턴이나 노던 퍼시픽 같은 종목의 팁을 얻기 위해 귀를 쫑긋 세우고 다녔다.

달라진 것이라면, 팁이 퍼지는 엄청난 속도이며, 그에 따라 개인 투자자들이 동시에 떼로 한 종목에 몰려들고 있는 것이다. 그 결과, 한 종목의 주가가 폭발한 후, 바로 다른 종목으로 넘어가고, 또다시 다른 종목이 등장하는 속도가 엄청나게 빨라졌다. 싱가포르 소재 자산 운용사 그라큘레의 애덤 레빈슨은 이러한 투자 테마의 순환이 과거 중국 주식시장에서 되풀이되었던 패턴이라고 말한다.

포트노이 같은 이들이 내놓는 노이즈를 보면서 베테랑 투자자들은 혀를 차고 있다. 주식시장에서 벌어지는 도박을 보면서 충격을 받고 있다. 분노의 대부분은 젊은 층의 은어와 트레이딩 용어로 가득 찬 레딧의 한 채팅방으로 1백만 명 이상이 찾는 “r/wallstreetbets”를 향하고 있다.

이 채팅방을 찾는 이들은 “현금흐름 할인 모델”을 바탕으로 주식을 사는 타입이 아니다. 대신 콜옵션을 선호한다. 어떤 콜옵션(심각한 외가격에 만기가 다 된)은 로또를 사거나, 승률이 희박한 스포츠 베팅을 하는 것과 같다. 만일 매수한 콜옵션의 해당 주식의 주가가 갑자기 급등할 경우, 소액으로도 엄청난 수익을 올릴 수 있다는 유혹이 있기 때문이다. 그리고, 리버모어 시대 무허가 거래소에서처럼, 그들의 베팅은 계속 반복된다.

못마땅함은 잠시 접어 두 자. 이런 열광에는 무언가가 있다. 학계에서는 더 많은 사람들이 주식시장에 참여하지 않는지 어리둥절해하고 있다. 동료들의 영향을 시사하는 연구도 있다. 예를 들어, 에스더 듀플로와 이메뉴얼 세즈의 2002년 논문에 따르면, 대학 사서들은 동료들의 영향으로 연금을 선택한다고 한다.

그렇다고 걱정할 것이 없다는 뜻은 아니다. 사서들의 연금 선택 이외에, 심지어 경험 많은 개인 투자자들조차도 너무 많이 거래하는 습관이 있으며, 그에 따라 오히려 수익률을 해치는 결과를 초래한다. 포트폴리오를 바꾸는 경향은 여성보다 남성에서 더 높게 나타난다. 남성이 자신감이 지나치고, 스릴을 추구하는 것과 관련이 있다.

제시 리버모어는 그런 사실을 알고 있었다. 한 등급 위의 투자자는 주식 거래에서 초보자들이 흔히 저지르는 실수를 피할 수 있다. 그들은 주가가 하락할 때 매수하고, 그럴듯한 경구를 인용하길 좋아한다. 리버모어 시대의 무허가 거래소와 오늘날의 증권사들은 이들을 좋아한다. 이런 종류의 투자자는 “약간 똑똑한 봉”으로, 역시 증권사에게 돈을 벌어다 줄 뿐이다.

자료 출처: The Economist, “To understand the new wave of small investors, look to China”

This page is synchronized from the post: ‘올해 미국 개인 투자자 열풍을 이해하려면, 2015년 중국을 보라’