주식 시장에서 장기적으로 성공하기 위한 가장 중요한 열쇠는 약세장에서도 투자 전략을 지켜나가는 것일 수 있다. 그 이유는 세상에서 가장 좋은 투자 전략을 가지고 있다 해도, 다음 번 약세장 바닥에서 시장을 떠나면 손실을 볼 수밖에 없기 때문이다.

하지만 약세장에서 어떻게 움직일지 정하기란 생각보다 쉽지 않다. 대부분의 투자 회사에서는 투자자에게 질문지를 통해 “위험”에 대한 생각을 알아본다. 세부 사항은 다를 수 있지만 대부분은 대동소이하다. 투자 시간 지평, 높은 수익을 올리지 못하더라도 손실을 줄이는 쪽을 더 선호하는지 여부 등을 묻는다.

이런 질문지는 거의 의미가 없다. 한 것입니다. 우리 스스로가 질문에 어떤 답을 내놓아야 할지 모르기 때문이다. 우리는 좋을 때나 나쁠 때나 자기 전략을 고수할 수 있는 절제력과 배짱이 있다고 순진하게 생각하지만, 거의 언제나 그러지 못하는 것이 현실이다.

흥미로운 점은, 대부분의 사람들이 그런 질문지가 얼마나 쓸모없는지 적어도 암묵적으로 알고 있다는 것이. 아메리칸 칼리지 오브 파이낸셜 서비스의 웨이드 포 교수가 최근 위험도 질문지에 대한 사람들의 태도를 조사한 결과, 금융 전문가 등 95%가 비효율적이라고 생각하는 것으로 나타났고, 개인 투자자의 82%도 마찬가지였다.

그렇다면 보편적으로 투자 회사들이 투자자에게 그런 질문지를 돌리는 이유는 무엇일까? 포 교수는 주로 편의를 위해 그러는 거라면서, “위험 질문지는 대체로 투자 포트폴리오를 조언하고 수수료를 받기 위한 일환으로 사용되고 있다. 어드바이저가 위험 질문지를 사용하는 목적은 질문이 타당성이 있어서가 아니라, 조언하는 포트폴리오가 고객에서 적합하다는 점을 문서화하기 위함이다.”라고 말한다.

자신이 다음번 약세장에서 어떻게 반응할지 더 잘 알고 싶다면, 지난 약세장에서 어떻게 행동했는지 생각해보면 된다. 예를 들어, S&P 500이 57%나 하락했던 지난 2007~2009년 약세장에서 자신이 어떻게 행동했는지 떠올려 보라. 2009년 3월 약세장 바닥에서의 주식 비중과 2007년 강세장 천장에서의 주식 비중을 비교해 보라.

자신이 약세장에서도 공격적인 투자 전략을 고수할 만큼 배짱이 없다고 느껴지더라도 부끄러워할 필요는 없다. 부끄러워야 할 것이 있다면, 자기 스스로에게 거짓말을 하는 것이다.

필자의 예감대로라면, 대부분이 약세장 동안에도 전부 투자하는 입장 또는 공격적인 투자 전략을 고수해 나갈 만큼 절제력과 용기가 없음 발견하게 될 것이다.

만일 그렇다면, 주식 시장이 바닥으로 고꾸라질 때까지 기다리지 말고, 사상 최고치 또는 거의 최고 수준에 이르렀다고 생각될 때 주식 비중을 줄이는 것이 바람직하다. 이후 강세장이 계속된다면, 거기에 해당하는 수익은 놓칠지 모르지만, 장기적으로는 훨씬 더 나은 결과를 얻게 될 것이다.

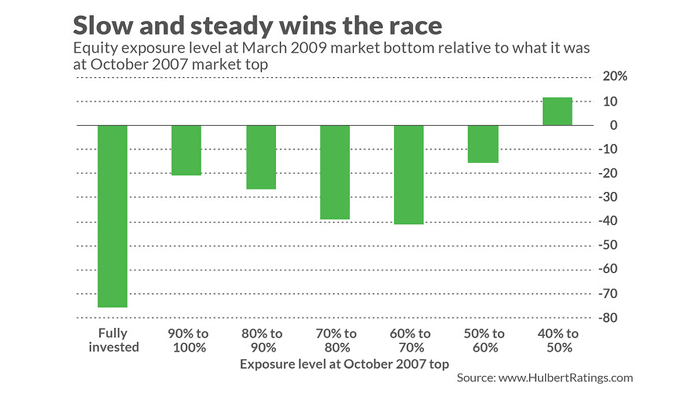

이 점을 설명하기 위해, 2007~2009년 약세장 동안 한 수백 가지 투자 전략을 분석했다. 2007년 10월 고점에서 주식에 전부 투자하고 있던 이들은 2009년 3월 저점에서 비중을 평균 단 26.2%로 줄였다. 그 달의 저점은 우리 세대 역사상 최고의 매수 기회였다.

시장 고점에서 가장 공격적인 투자를 주장했던 뉴스레터 발행인들은 시장 바닥에서의 그 기회를 활용할 수 없었다. 뮤추얼 펀드 회사 TCW 그룹에서 펀드 매니저로 일했던 클라우드 어브는 “100% 주식 포트폴리오를 들고 진정으로 변동성을 견뎌낼 수 있는 사람이라면, 긴장증(특히 정신 분열증으로 인해 오래 움직이지를 못하는 증상)에 걸린 사람이거나, 죽은 사람일 것이다.”라고 말한다.

반면, 2007년 10월 고점에서 주식 비중을 40%~50%로 가져간 이들을 보자. 2009년 3월, 이들의 주식 비중은 고점에서보다 11.5% 더 높았다.

다른 말로 하면, 보수적인 투자자가 역경에 보다 합리적으로 대응했다는 뜻이다. 따라서 그들은 2009년 3월 주식 시장이 가져다준 놀라운 기회를 활용하는 데 더 유리한 입장에 서게 되었다(아래 차트 참조).

(2007년 10월 주식에 전부 투자하고 있던 이들은 2009년 3월 비중을 70% 이상 줄인 반면, 40~50% 비중을 유지했던 이들은 11.1% 더 비중을 높였다.)

결론적으로, 다음 약세장에서 자신이 어떤 행동을 보일지 알아보려면, 지난 약세장에서 어떻게 행동했는지 기억해보면 된다. 필자의 짐작으로는, 대부분이 다음번 약세장이 시작되기 전에 지금 주식 비중을 줄여야 된다는 사실을 깨닫게 될 것이다.

자료 출처: Market Watch, “Here’s what it takes to weather a major bear market and then buy stocks on the cheap”

This page is synchronized from the post: ‘보수적인 투자자가 약세장에 더 합리적으로 대응한다.’