#

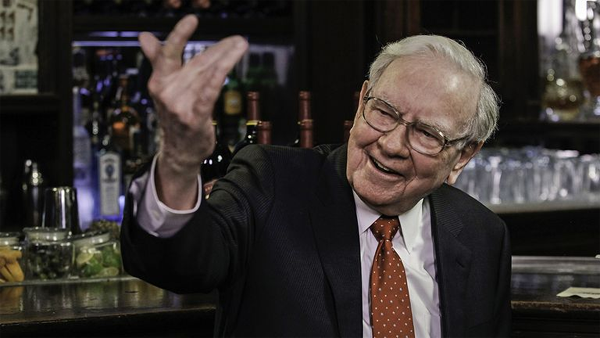

지난 주말 버크셔 해서웨이의 주주총회에 참석하기 위해 오마하에 모인 이들의 질문 중 가장 중요한 것은 무엇이었을까?

워런 버핏이 시즈의 땅콩 캔디를 얼마나 팔았을지? 버크셔가 애너다코 패트롤륨 인수 입찰에 뛰어는 옥시덴탈 페트롤륨에 100억 달러를 지원한 배경?

첫 번째 질문에 대한 답은 모두 짐작만 할 뿐이다. 두 번째 질문에 대해서는 버크셔 대차 대조표에 산더미처럼 쌓여 있는 현금(마지막 계산으로는 거의 1,120억 달러)을 보면 된다. 버핏은 그 현금이 수익성 있게 일을 하게 만들기 위해 끊임없는 노력을 기울여 왔다.

버핏의 자금 지원으로 옥시덴탈은 셰브론과 대등한 경쟁을 펼치게 되었다. 현재의 거품 낀 주식 시장을 감안할 때, 버핏은 주식에 투자하는 것보다 기업에 자금을 지원하는 것이 더 수익성 있는 사업으로 기대한다는 증거다. 또한 자본 배분 마스터로서 영역을 확장해가고 있는 모습이다.

모닝스타의 스트레터지스트 그레고리 워런은 “버크셔라는 은행의 문은 언제나 열려있다. 버크셔가 마침내 자본이 일을 하게 만드는 모습은 고무적인 현상이다.”라고 말한다.

버크셔의 기업 자금 지원은 분명 굉장한 사업이며, 버크셔의 명성을 활용해 유리한 조건으로 자금 지원 계약을 이끌어내는 버핏의 능력을 증명해준다. 상환 기간 10년의 우선주에서 연간 8%의 배당금이 나올 것이고, 현재 금리 2.54%의 국채에 비교할 만하다. 우선주 상환 후 1년 동안 행사가 가능한 워런트는 옥시덴탈의 보통주 8천만 주를 주당 62.50달러에 매수할 수 있다. 지난 목요일 종가로 옥시덴탈의 주가는 57.35달러였다.

금융주 전문 헤지 펀드 화이트 리버 캐피털의 마크 커닌은 “11년짜리 워런트가 붙어 있고 연간 배당금도 그리 높은 수준의 우선주는 어디에서도 찾을 수 없다. 그리고 워런트의 가치만 해도 10억 달러가 넘어설 가능성이 높다.”라고 말한다.

그러면서 “이번 거래의 위험 조정 수익률은 대단한 수준이다. 특히 현재의 저금리 환경을 감안하면 더욱 그렇다.”라고 덧붙인다.

큰 문제는 버크셔가 보통주 투자와는 반대인 자금 지원 사업에 주력할 능력이 있느냐는 것이다. 키프 브루예트 & 우즈의 애널리스트 메이어 쉴즈는 “은행처럼 사업에 나서는 것은 아무런 문제도 없다. 충분히 고려해 볼만한 사업이다.”라고 말한다.

버크셔는 의견을 묻는 이메일에 응답하지 않았고, 옥시덴탈 역시 전화통화가 되지 않았다.

버크셔가 이전에도 이 같은 거래에 나선 적이 있다. 2008년 9월 금융 위기 와중에, 골드만삭스로부터 보통주 50억 달러 상당을 매수할 워런트와 더불어 연간 배당금 10%인 우선주 50억 달러 상당을 매수했다. 일주일 조금 지난 후 다시 비슷한 조건으로 제너럴 일렉트릭으로부터 30억 달러의 우선주와 워런트를 매수 계약을 맺었다. 그리고 2011년, 버크셔는 뱅크 오브 아메리카로부터 워런트와 연간 배당금 6%의 우선주 50억 달러 상당을 사들였다. 현재 버크셔는 뱅크 오브 아메리카의 최대 주주다.

버핏은 이러한 거래로 수십억 달러를 벌어들였다. 실즈는 “금융위기 동안 완전히 성공적인 사업이었다.”라고 말한다.

최근 들어 은행과 다른 대출기관에 대한 버크셔의 보유 비중이 버크셔의 주식 포트폴리오의 상위권을 차지하고 있다. 12월 31일 기준으로, 뱅크 오브 아메리카와 골드만삭스 이외에도, 아메리칸 익스프레스, 뱅크 오브 뉴욕 멜론, JP 모건 체이스, U.S. 뱅코프 및 웰스 파고도 여기에 포함된다.

금융 위기 이후 자금 지원 기업들의 성과는 전체 시장보다 크게 뒤쳐져 있다. 기술주의 주가 상승과 사모펀드가 호황인 시대에 주목할 만한 가치가 있다. 화이트 리버 캐피털의 커닌은 지금 같은 저금리 상황에서도, 버핏은 자금 지원을 하나의 훌륭한 사업으로 보고 있으며, 특히 은행들의 자본 기반이 강화되었고, 자기자본 수익률이 만만치 않은 상황에서는 더 그래 보인다.

그럼에도 만일 버핏이 이런 거래를 더 늘리려고 한다면, 기존보다 더 규모가 크고 더 다양한 곳에 자금 지원이 필요할 것이다. 투자 회사 가드너 루소 & 가드너의 토머스 루소는 “평범한 자금 지원을 많아지면 질수록, 공인된 자금 지원 기업으로서의 가치는 줄어든다.”라고 말한다.

물론, 버크셔가 빛을 발하기 위해 다음 금융 위기를 기다리는 것은 별로 좋은 전략이 아니다.

세간의 이목을 끌었던 버핏과 옥시텐탈의 거래는 “전 세계 사람들에게 버크셔의 수중에 엄청난 재원이 있다고 알리는 것이다. 그는 언제나 그래왔다.”라고 커닌은 덧붙였다.

자료 출처: Institutional Investor, “The Bank of Buffett”

This page is synchronized from the post: ‘버핏의 또 하나 현금 활용 전략, 기업 자금 지원 사업’