워런 버핏을 위대한 투자자로 꼽는다면 더 알아야 할 사람이 있다. 바로 월터 슐로스다.

월터 슐로스는 1916년에 태어났다. 주식시장이 여전히 대공황의 여파로 허덕이고 있을 때인 1933년 18세의 나이로 월스트리트에서 일하기 시작했다.

슐로스는 워런 버핏의 스승이었던 벤저민 그레이엄으로부터 투자를 배웠다. 1955년 자신의 파트너십을 세우기 전까지 그레이엄의 펀드(여기서 버핏도 만났다)에서 일했다.

슐로스는 훌륭한 투자자였다:

◾ 그의 펀드는 2000년 폐쇄되기 전까지 연평균 15.5%의 수익률을 달성했다.

◾ 같은 기간 S&P 500의 연평균 수익률은 10%였다.

1955년 S&P 500에 1만 달러를 투자할 수 있었다면, 2000년에는 다음과 같은 성과를 거두었을 것이다.

◾ 729,000달러

나쁘지는 않지만 1955년 월터 슐로스에게 1만 달러를 맡겼다면 다음과 같은 성과를 거두었을 것이다.

◾ 5,388,000달러

그럴 수만 있었다면 훌륭한 수익률이다.

월터 슐로스의 투자 방법

대부분의 위대한 투자자들은 운용 자금이 커짐에 따라 투자 전술도 바꿔야 했다. 슐로스에게 돈을 맡긴 투자자는 100명을 넘지 않았다. 따라서 그는 투자 인생 내내 중소기업과 특수 상황에 투자할 수 있었다.

그의 투자 방법은 순수하게 벤저민 그레이엄의 스타일이었다. 1984년 워런 버핏은 에세이 “The Superinvestors of Graham and Doddsville”에서 이렇게 썼다.

월터는 현재 100개가 훨씬 넘는 종목을 보유하고 있는 등 엄청나게 포트폴리오를 다각화해 놓고 있다. 그는 내재 가치보다 상당히 낮은 가격에 거래되고 있는 유가증권을 식별해 낼 수 있는 방법을 알고 있다. 그가 하는 일은 그것이 전부다. 그는 지금이 1월인지, 월요일인지, 선거철인지 상관하지 않는다. 그는 단순하게 어떤 기업의 가치가 1달러인데, 40센트에 살 수 있다면, 좋은 일이라고 말한다. 그리고 그는 반복해서 그런 일을 해왔다.

그는 나보다 훨씬 더 많은 종목을 소유하고 있으며, 기업의 기본 특성에 대한 관심 역시 훨씬 더 적다.

나는 월터에게 별로 큰 영향을 주지 않은 것 같다. 그것이 그의 장점 중 하나다. 아무도 그에게 큰 영향을 끼칠 수 없다.

버핏의 전기 “The Snowball(번역서: 스노볼)”에 따르면, 80세까지 슐로스는 별로 변하지 않았다고 한다.

월터 슐로스는 여전히 작은 아파트에 살았고, 늘 하던 방식대로 종목을 골랐다.

책을 읽다 보면 슐로스는 90세에도 테니스를 쳤다는 사실을 알게 된다. 따라서 분명히 “위대한 노장 투자자(Great Old Investor)” 클럽에 가입할 자격이 충분하다.

월터 슐로스의 법칙

만일 단순히 시장을 따라가기보다 시장을 이기고 싶다면, 따라서 월터 슐로스의 발자국을 따라가고 싶다면, 그가 어떻게 투자했는지 알아야 한다.

벤저민 그레이엄의 제자였고, 워런 버핏의 동료 여행자였던 슐로스는 분명한 가치 투자자였다. 그러므로 첫 번째 목적지는 벤저민 그레이엄의 책 “The Intelligent Investor(번역서: 현명한 투자자)”가 되어야 한다.

아주 어려운 성취를 거두고, (불가능하지는 않지만) 시장을 이긴 모든 투자자들과 마찬가지로, 월터 슐로스 역시 자신만의 독특한 관점이 있다.

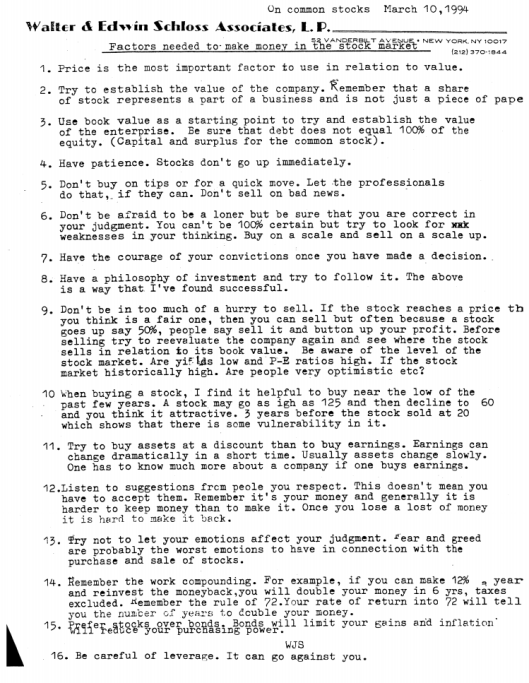

1994년에 슐로스는 그 관점을 한 장의 종이에 타이핑했다. 책도 없고, 강연도 없으며, 단지 16가지의 규칙만 있다.

주식시장에서 돈을 벌 수 있는 16가지 요인: 월터 슐로스

1.가치와 관계된 가장 중요한 요인은 가격이다.

2.기업의 가치를 알려고 노력하라. 주식은 단순한 종잇조각이 아니라, 기업의 일부라는 점을 잊지 말라.

3.기업의 가치를 알기 위한 출발점으로 장부 가치를 이용하라. 부채 비율이 100%가 넘지 말아야 한다.

4.인내심을 가져라. 주가는 하루아침에 상승하지 않는다.

5.남의 말을 듣고 매수하거나, 단기간의 이익을 볼 요량으로 매수하지 말라. 그런 일은 전문가들이 하게 놔두라. 나쁜 뉴스에 매도하지도 말라.

6.자기 결정이 옳다는 확신이 있다면, 외톨이가 되더라도 두려워하지 말라. 자신이 100% 옳을 수는 없지만, 스스로 약점을 찾으려고 노력하라. 단계적으로 매수하고, 단계적으로 매도하라.

7.일단 결정을 내렸다면, 그 결정을 믿고 따르라.

8.투자 철학을 지니고, 지키려고 노력하라. 내 성공의 방법이다.

9.너무 성급하게 매도하지 말라. 주가가 적정 수준에 도달했다고 생각되면, 매도할 수도 있다. 하지만 사람들은 종종 주가 50% 올랐다는 이유만으로, 주식을 팔고 이익을 확정해 버리곤 한다. 매도하기 전에, 다시 한번 더 기업을 재평가해보고, 장부 가치에 근거한 매도 가격을 살펴보라. 주식 시장의 수준 또한 염두에 둬야 한다. 금리가 낮지는 않은지, PER는 높지는 않는지를 염두에 두라. 주식 시장이 역사적 고점에 도달해 있다면, ‘사람들이 너무 낙관적이지 아닌가?‘ 같은 질문을 해봐야 한다.

10.주식을 매수할 때는 최근 몇 년 내 저점 부근에서 사는 것이 도움이 된다. 주가가 125까지 상승했다가 다시 60까지 하락하면, 매력적인 주가라고 생각할 수 있다. 하지만 이 주식이 3년 전 20에서 거래되었다는 사실을 알면, 그런 생각이 얼마나 취약한지 알게 될 것이다.

11.기업의 실적을 보고 매수하지 말고, 기업의 자산 보다 할인된 가격에 매수하려고 노력하라. 기업의 실적은 단기적으로 급변할 수 있지만, 일반적으로 자산 가치는 서서히 변한다. 기업의 실적을 보고 매수하려 한다면, 해당 기업에 대해 훨씬 더 많은 것을 알아야 한다는 점을 명심하라.

12.존경하는 이들의 조언을 잘 들어라. 반드시 그들의 말을 따라야 한다는 뜻이 아니다. 자기 돈을 투자한다는 사실을 잊지 말라. 대게 돈을 버는 것보다, 돈을 지키는 것이 더 어렵다. 일단 큰 손실을 입고 나면, 다시 회복하기란 그만큼 더 어렵게 된다.

13.판단에 감정이 영향을 주지 않게 하라. 주식 매수 및 매도와 관련해 공포와 탐욕이 아마도 가장 나쁜 감정일 것이다.

14.복리란 단어를 잊지 말라. 예를 들어, 만일 연평균 12%의 이자를 받아, 이 돈을 재투자할 수 있다면, 6년 만에 세금을 빼고도 원금이 두 배로 불어날 것이다. 72의 법칙을 잊지 말라. 72를 연평균 수익률로 나누면, 원금이 두 배가 되는 연수를 알 수 있다. [ 72 / (복리 수익률) = 원금이 두 배가 되는 연수]

15.채권 보다 주식에 투자하라. 채권은 이익이 제한되어 있고, 인플레가 구매력을 약화시킬 것이다.

16.레버리지를 이용할 때는 조심하라. 의도와 다르게 작용할 수 있다.

그리 복잡하지 않은 말이다. 하지만 위대한 투자자들의 말은 간단하지만 실행에 옮기기에는 쉽지 않다.

슐로스의 규칙은 아주 오래된 것이다. 하지만 지금은 적용하기 곤란한 것은 “3. 기업의 가치를 알기 위한 출발점으로 장부 가치를 이용하라.”라는 규칙뿐이라고 생각한다.

현대 기업의 가장 큰 강점은 종종 장부 가치에 정확히 반영되지 않는 “무형자산”이다. 예를 들어 오늘날의 대형 기술 기업을 생각해 보면 된다.

아마도 슐로스가 지금도 투자하고 있다면 무형자산은 그냥 무시했을 수도 있다. 전통적인 가치 투자 지표와 관련 있는 기업은 여전히 많기 때문이다. 만일 몇 개의 보석을 찾기 위해 수천 개의 돌을 들춰보는 투자자라면, 차세대 마이크로소프트를 찾는 것이 아니라 다각화된 포트폴리오를 단순하게 재조정하는 투자자라면, 고공 성장하는 기술 기업은 관심 밖일 수 있다.

스마트 머니에 따르면, 월터 슐로스는 2009년 4월 95세까지 포트폴리오를 운영했다고 한다. 슐로스는 2012년 2월 19일 세상을 떠났다.

자료 출처: Monevatar, “Walter Schloss: His rules that beat the market”

This page is synchronized from the post: ‘[조카와 투자 공부] 월터 슐로스 - 시장을 이긴 16가지 규칙’