안녕하세요, 이제 가입 1주일이 되어가는 뉴비입니다. 이번에 스팀에 가입하면서 파워업용으로 사려고 이제 암호화폐 거래에 입문하게 되었습니다. 그래서 암호화폐 거래소들을 써본 것이 실제로 업비트랑 고팍스밖에 없어서, 다른 거래소들은 어떤지, 등에 대해서는 제가 모르는 상태로 이 글을 썼음을 미리 알려드립니다.

많은 분들이 이미 말씀하셨던 것처럼, 업비트에 비해서 고팍스를 덜 쓰게 되는 가장 큰 이유는 거래량의 차이입니다. 거래량에는 많은 것들이 영향을 미치겠지만, 가입자 수 및 보유금액이 우선 첫째일 것이고, 둘째로는 호가 차이 (bid-ask spread) 일 것입니다.

첫번째 부분에 대해서는, 아무래도 후발주자인 고팍스가 상대적으로 불리하게 출발한 것이 당연하고, 지속적인 홍보나 앱 개발 등을 통해서 잘 하실 것이라 생각하기에, 제가 이 글에서 논의할 사항은 아닙니다.

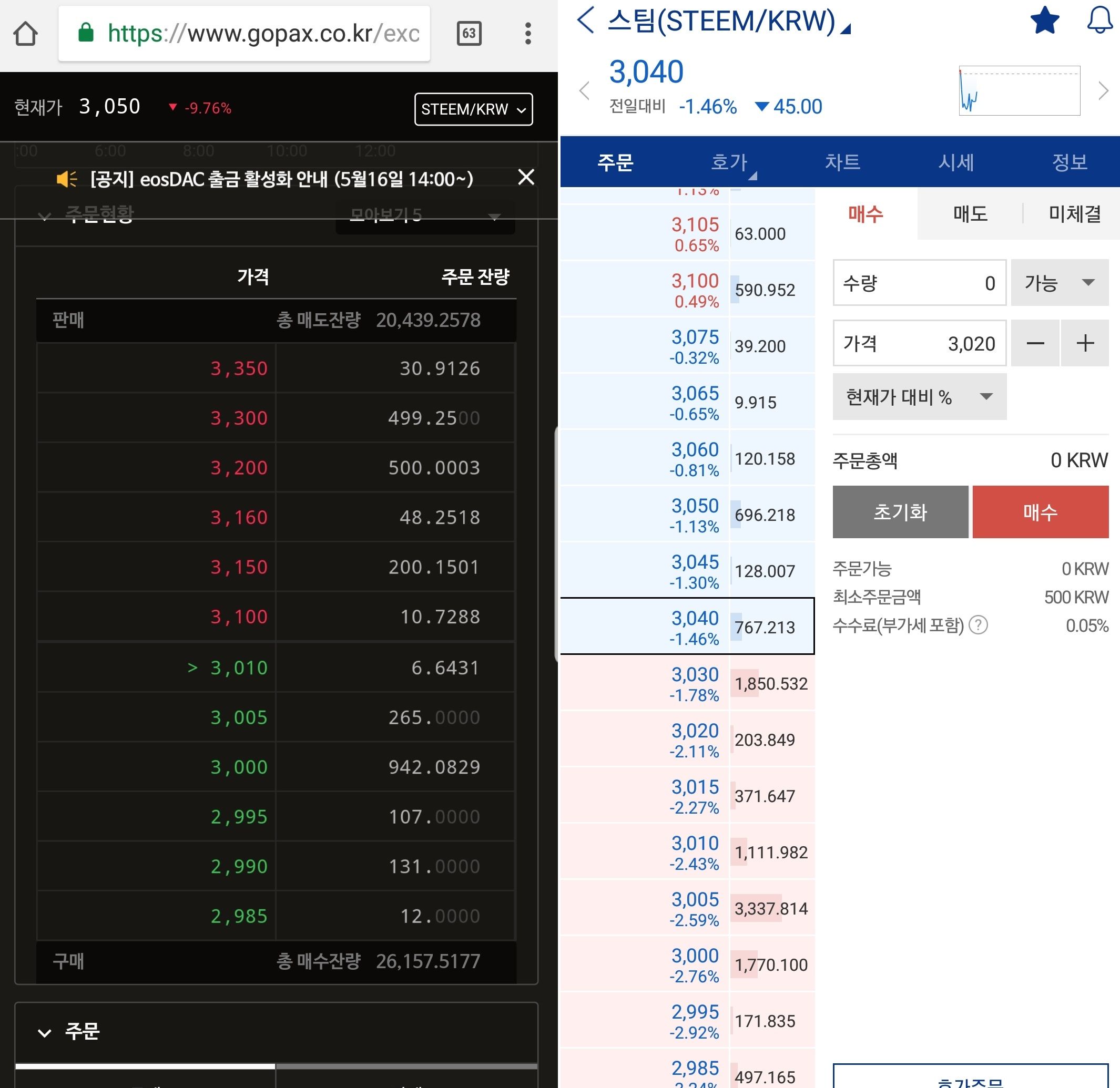

두번째 부분인 호가 차이에 대해서는, 제가 최근 (어제인가..) 동시간에 찍은 업비트와 고팍스 스팀 거래창을 비교해 보겠습니다. 아래와 같이, 호가 차이가 왼쪽의 고팍스는 3% (3,100원과 3,010원의 차이)인데, 업비트는 0.33% (3,040원과 3,030원의 차이) 에 불과합니다.

게다가, 실제로 누군가가 거래를 한다고 했을 때, 10스팀이 넘어가는 (약 3~4만원) 거래를 하려고만 해도, 고팍스의 호가 차이는 사실상 3,150원과 3,005원의 차이인 4.8%까지 벌어집니다. 아래 창의 경우는, 300 스팀 이상의 (약 100만원) 거래를 하려고 하면, 호가 차이가 더 벌어지겠죠. 반면 우측의 업비트의 경우, 700 스팀 정도 까지의 거래에서는 호가 차이가 변하지 않습니다. 위 스샷은 특정 순간을 찍은 것이라 다른 시점에는 구체적인 숫자는 다를 수가 있으나, 짧은 이틀간의 경험으로는 호가 차이 및 실질호가 차이 (거래 물량이 커질 때 호가 차이가 더해지는 것) 이 상당했습니다.

주식거래만 해봤던 저에게, 이것은 큰 충격이었습니다. 주식은 아시다시피 요즘은 어디서 거래하던 차이가 별로 없고, 거래량이 별로 없는 ETF의 경우도, 속칭 LP (liquidity provider, 유동성 공급자) 들이 호가 차이를 작게 해서 유동성을 공급해주지요. 예를 들어 아래와 같습니다 (지금 주말에 찍은 것이라 당연히 호가창이 비어 있기도 한데, 실제로도 저런 ETF들은 장중에도 거래가 그렇게 활발하진 않습니다). 보시다시피, 내가 사려고 하던 팔려고 하던 실제 “가격” 의 +- 0.15% 정도 내외에서 원하는 만큼 거래를 할 수 있습니다.

다른 거래소들이 5bp (0.05%) 정도의 고정 수수료 제도를 채택할 때 (정액제나 자주 사용하는 이용자 할인은 일단 논외로 하겠습니다), 고팍스에서 최근 (4/2부터) maker는 -2.5bp (-0.025%), taker는 7.5bp(0.075%) 의 수수료를 받는다고 했을 때, 아, 이렇게 유동성을 공급하고자 하는구나, 하고 생각했습니다.

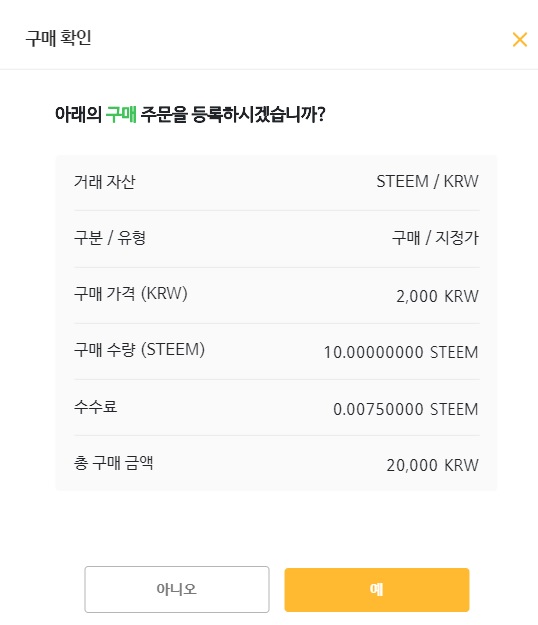

주식 거래 경험으로 maker는 “대놓고 있는 사람” (당장 체결되지 않는 주문을 해두고 기다리는 사람), taker는 “때리는 사람” (이미 주문이 되 있는 가격으로 바로 체결하는 주문을 내는 사람) 으로 혼자 생각했죠. 그런데 거래를 하려고 주문 버튼을 누르니, 제 생각에는 분명 maker여야 하는데 창에는 수수료가 taker인것처럼 표시가 되더라구요. 그 당시에 찍은 스샷이 없어서, 지금 (5/19 15시경, 스팀 가격 약 3,400원) 실험삼아 한번 더 해보고 스샷을 찍었습니다. 2,000원 매수 주문은 설명할 것도 없이 maker 주문인데, 창에는 7.5bp의 수수료가 찍히죠.

주문 들어갈때까지는 어떻게 될 지 모르니, 일단 저렇게 해놓고, 나중에 보면 제대로 체결되어 있겠지, 라고 생각하며 거래를 해보았습니다. 나중에 체크해보니, 제 생각과는 조금 달랐더군요.

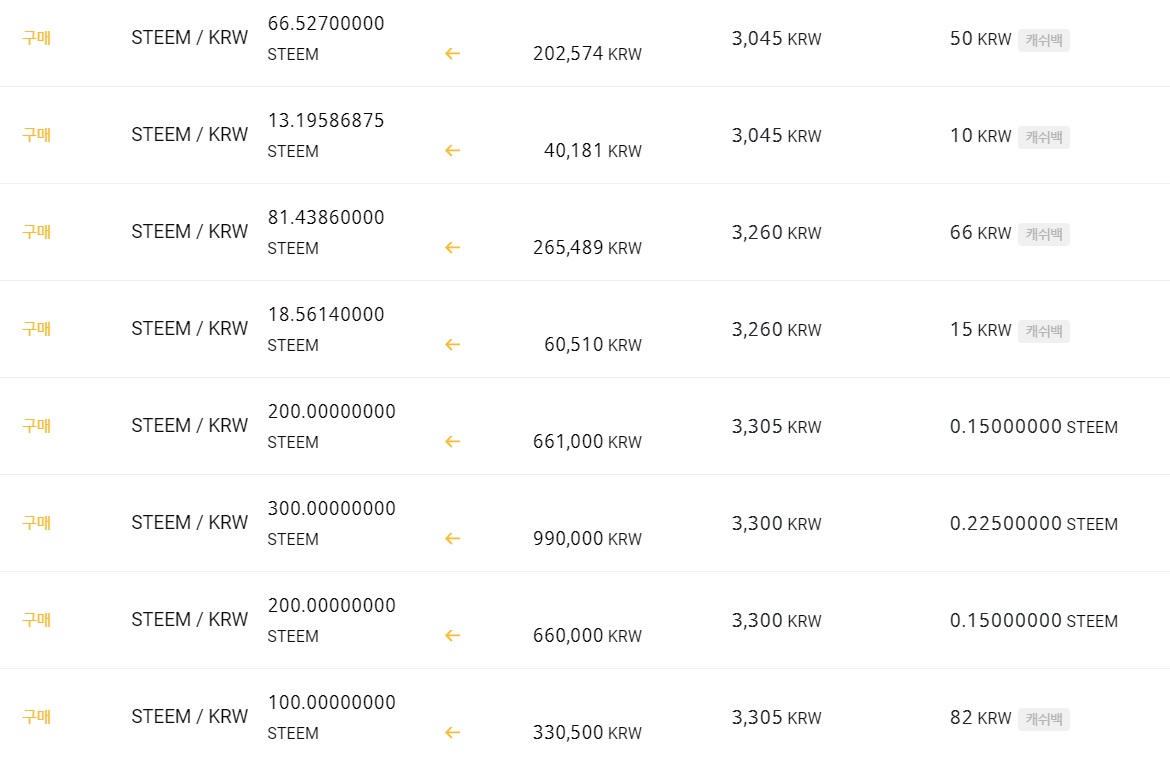

여기서 taker로 처리된 주문 세 개 중, 적어도 한개는 확실히 제가 생각했던 기준엔 maker 였습니다. 그래서 이상하다, 싶어서 문의를 보내기 전, 공식 정의를 다시 체크해봤더니, 제가 알던 것과 살짝 달랐습니다.

Maker 주문이란 주문 접수 시점에 바로 체결되지 않고, 이후에 다른 거래자의 주문과 체결되거나 해당 주문이 취소되기 전까지 호가창에 남아있는 주문을 의미합니다. 즉시 체결이 가능하지 않은 가격으로 지정가 주문을 할 경우 Maker 주문으로 접수됩니다.

Taker 주문이란 호가창에 이미 존재하는 타 주문과 체결되는 주문입니다. 시장가 주문을 하거나 또는 즉시 체결이 가능한 가격으로 지정가 주문을 할 경우 Taker 주문으로 체결됩니다. 호가창의 상태에 따라서 지정가 주문의 일부 수량만 Taker 주문으로 체결되고 나머지 수량은 Maker 주문으로 접수되는 경우도 있습니다.

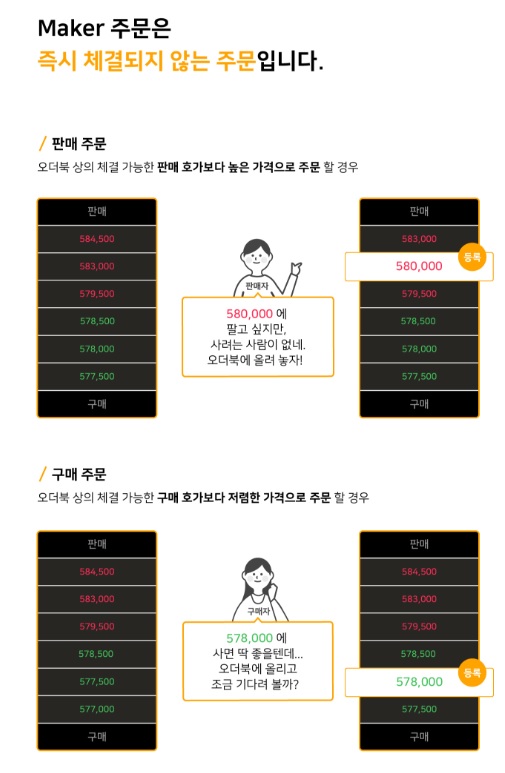

이것만 봐서는 차이를 몰랐는데, 그림을 보고 깨달았습니다.

제가 알고 있던 것과의 차이는, 현재 최우선호가보다 나중에 체결되는 호가를 내야 maker가 될 수 있다는 것이었습니다. 위 그림를 예로 들면, 지금 호가가 578,500과 579,500으로 벌어져 있는데, 579,000으로 매도나 매수 주문을 먼저 내면 maker가 된다고 알고 있었거든요. 하지만 고팍스의 정의에 의하면 579,000으로 내는 주문은 taker가 되겠지요 - 실제로는 바로 체결되지도 않으면서.

제가 문의/건의하고자 하는 점은 이 부분입니다. 왜 호가 차이를 줄이는 주문을 maker로 인정해주지 않는 것이지요? 위의 예만 보아도, 누군가가 579,000으로 주문을 낸 것이 maker로 인정된다면, 그렇게 주문을 낼 확률이 올라갈 것이고, 그러면 호가 차이가 줄었으니 누군가가 taker로서 그 주문을 체결시킬 확률도 당연히 올라갈 텐데요.

스팀 거래 이야기였으니 맨 위의 스팀 거래창 스샷으로 돌아가면, 지금 호가가 3,100 ~ 3,010으로 벌어져 있는 상황에서, 3,080으로 매도 주문을 내는 것을 maker로 해주면 그런 주문이 나올 확률이 더 올라가지 않을까요. 그리고 이게 되면, 거래소간 차익거래를 하는 자동 프로그램들이 훨씬 더 고팍스와 업비트의 차이를 줄여주고, 고팍스 내에서의 호가 차이도 줄여서 개인들의 구매도 활발해지지 않을까 생각합니다. 호가가 저렇게 벌어진 상황에서, 누군가가 maker로 3,105에 매도 주문을 추가로 내거나 3,005에 매수 주문을 낸다고 해서, 유동성이 늘어날 리는 없다고 보이니까요. 3,100에도 안 사고 있는데 3,105에 살 리도 없고, 지금같은 경우면 업비트에서 3,040에 사겠지요.

제가 만약 업비트와 고팍스 두 곳에서 거래가 다 가능하다면, 저는 위 스샷같은 경우 아주 약간의 수수료 절약보다는, 그냥 업비트에서 거래를 할 것 같아요. maker가 되어서 얻는 이점은 업비트의 5bp 수수료 대비 7.5bp인데 (maker는 -0.25bp니까..), 호가 차이는 몇십 bp 이상이라 수수료 이점이 다 상쇄되니까요.

이만 줄이겠습니다 - 한줄요약하면, “왜 호가 차이를 줄이는 주문을 maker로 인정해주지 않는 것이지요?” 입니다. @gopaxkr

This page is synchronized from the post: ‘고팍스 거래량 증가를 위한 “Makers/Takers”기준 변경 문의’